Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

Investire meglio del 99%: la mappa mentale che ti manca

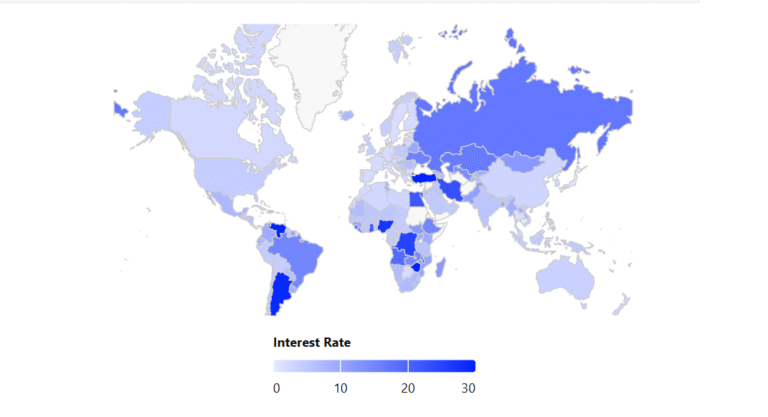

Per anni ci hanno raccontato una storia rassicurante: un viaggio lineare verso la ricchezza, con un rendimento medio dell’8–10% l’anno, come una retta che sale dolcemente. Una promessa comoda, che funziona perché è ciò che tutti vogliono sentirsi dire. Ma la verità è diversa: i

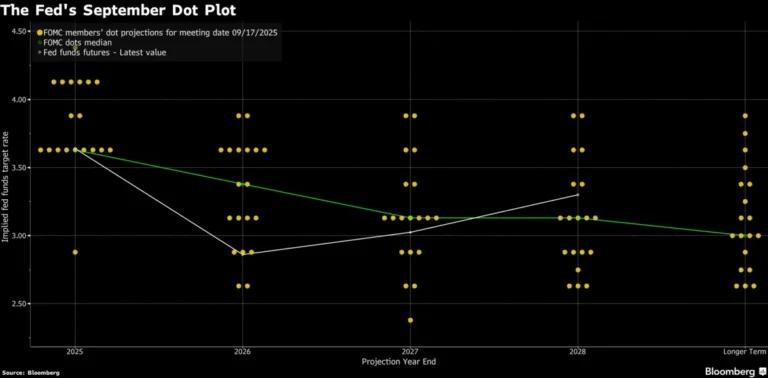

Oltre il taglio: i segnali che Powell ci ha lasciato

Il FOMC ha consegnato il taglio più atteso dell’anno, ma il vero messaggio non è nei 25 punti base, bensì nelle parole di Powell e nelle proiezioni interne. Per la prima volta la Fed ammette che il rischio lavoro ha superato, almeno per ora, quello

Arriva il taglio, ma Powell ammette la crepa nel mercato del lavoro

Cosa è successo La Federal Reserve ha tagliato i tassi di interesse di 25 punti base, portandoli al 4%-4,25%. Una decisione scontata dai mercati, ma che nasconde un cambio di prospettiva importante. Powell, durante la conferenza stampa, ha ammesso apertamente che il mercato del lavoro

I tassi d’interesse durante le pandemie

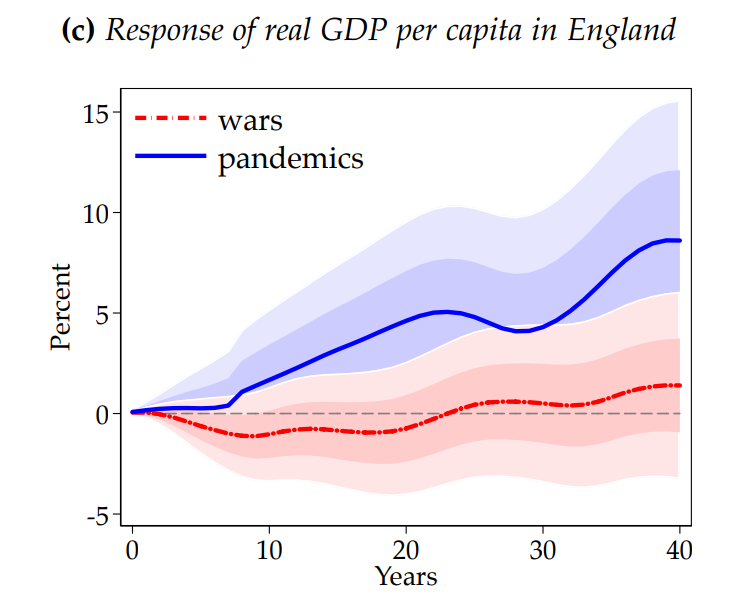

Secondo uno studio della Fed di San Francisco, le pandemie hanno effetti duraturi sui tassi d’interesse reali. Questa conclusione è stata ricavata dai dati relativi a 19 pandemie dal 14° secolo.

In questa ricerca, al fine di studiare come i tassi d’interesse rispondono ai principali eventi economici nel lungo periodo, le pandemie sono state confrontate con le guerre.

Pandemie e tassi d’interesse

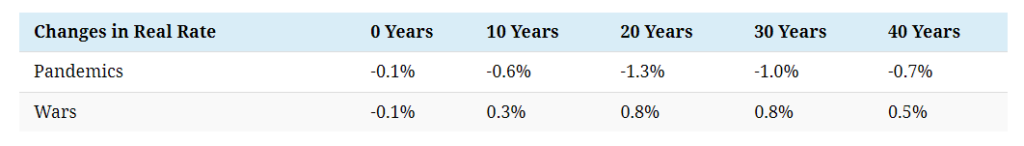

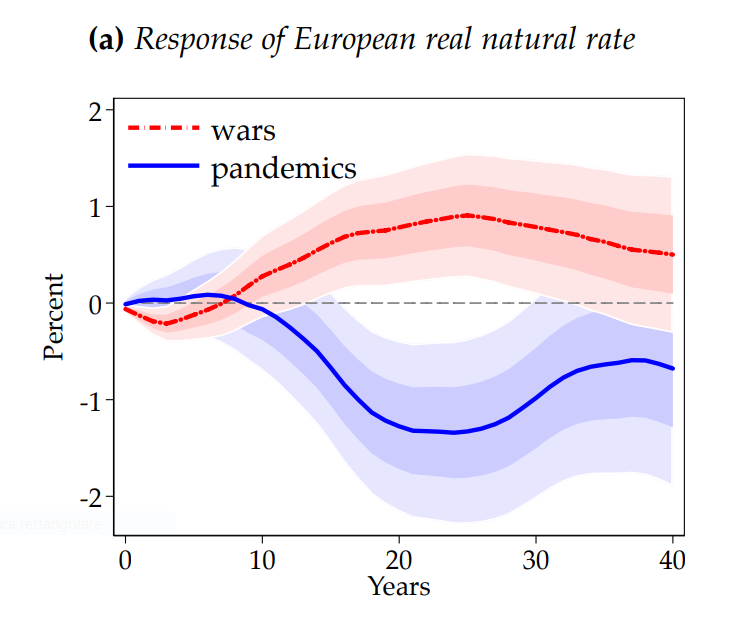

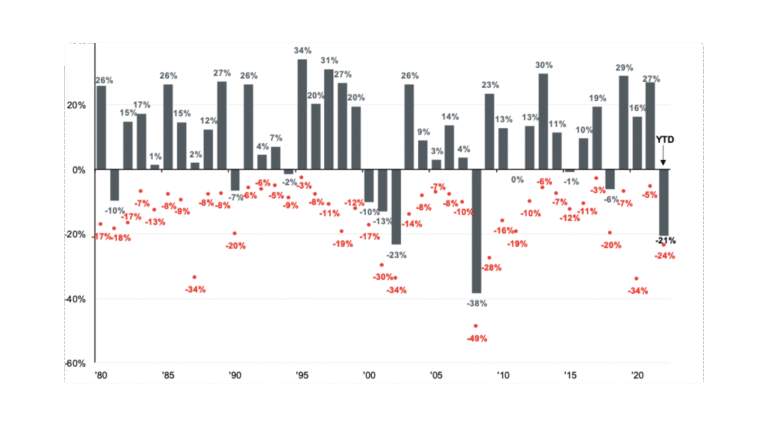

Le pandemie hanno avuto effetti duraturi sui tassi di interesse. I dati storici mostrano che il tasso naturale d’interesse, anche dopo un aumento iniziale, è diminuito dopo le pandemie. Ha toccato il minimo dopo circa 20-25 anni ma è comunque rimasto a livelli inferiori rispetto a quelli pre-pandemici quattro decenni dopo.

E’ aumentato invece dopo le guerre, raggiungendo il punto più alto tra i due e i tre decenni dalla fine della guerra.

Le possibili cause di diminuzione dei tassi reali dopo le pandemie

Uno dei fattori possibili può essere l’abbondanza di capitale per unità di lavoro. Può aver influito anche il livello di risparmio più elevato dovuto alla ricostruzione della ricchezza perduta durante la pandemia. Secondo la teoria economica infatti, l’aumento del risparmio e il rallentamento della popolazione possono portare a un calo dei tassi d’interesse reali.

In altre parole, quando c’è capitale in eccesso e le persone risparmiano denaro, c’è meno domanda di credito. Questa diminuzione della domanda, a sua volta, può portare a tassi d’interesse più bassi. Al contrario, il capitale viene distrutto durante le guerre. Il che potrebbe aver causato una pressione al rialzo sui tassi in passato.

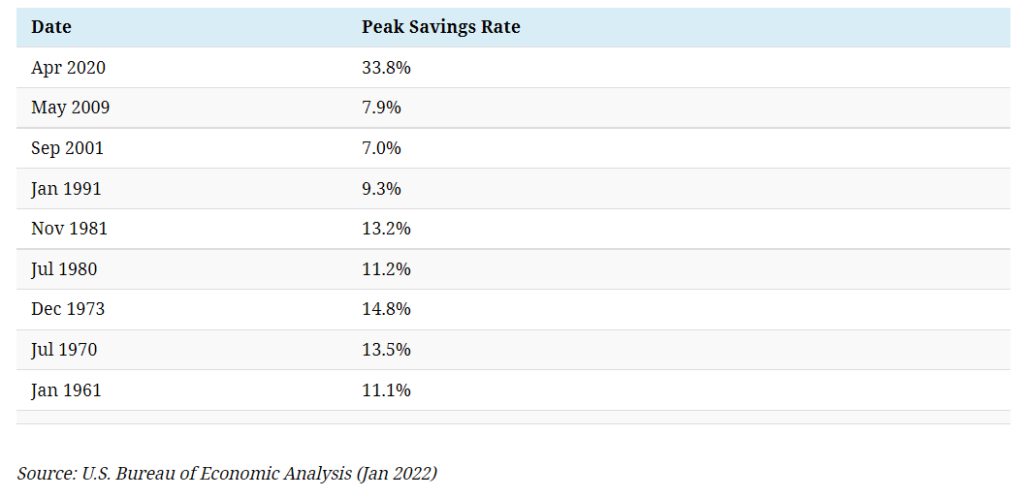

Il risparmio durante le pandemie

Ad aprile 2020, i tassi di risparmio personale hanno raggiunto il livello più alto mai registrato, andando oltre il 33%. Nella tabella seguente, mostriamo il tasso di risparmio massimo durante la pandemia e lo confrontiamo con diverse recessioni.

Ad un certo punto, i tassi di risparmio durante la pandemia di covid erano il doppio o il triplo rispetto a quelli delle recessioni passate. Il tasso medio di risparmio personale degli Stati Uniti negli ultimi 60 anni è di circa il 9%.

L’aumento dei salari reali

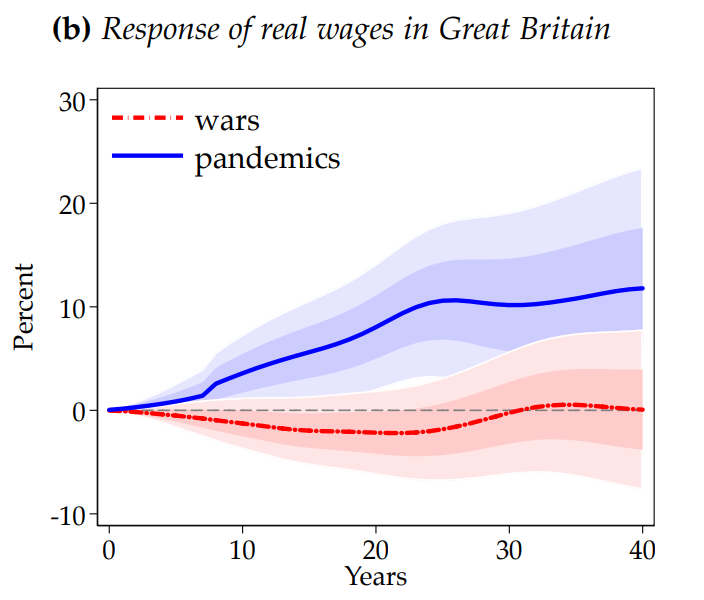

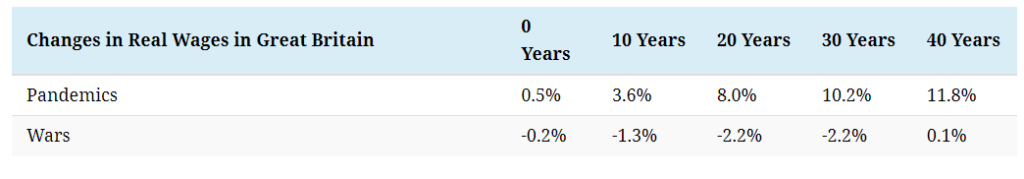

Come i tassi di interesse, i salari reali hanno mostrato una risposta significativa alle pandemie. Con l’aumento della scarsità di manodopera, i salari reali sono aumentati.

Nel complesso, le pandemie hanno corrisposto a un aumento dei salari reali che è durato per decenni. Dopo le guerre invece, i salari reali sono diminuiti costantemente per anni.

Durante la peste nera un calo del 25-40% dell’offerta di lavoro ha corrisposto ad un aumento del 100% dei salari reali.

La produttività

Le pandemie hanno avuto un impatto positivo sulla produttività. Mentre il PIL reale pro capite è aumentato dell’8,6% quattro decenni dopo le pandemie, per le guerre la produttività è aumentata solo dell’1,4%.

Con il calo del numero di lavoratori, il capitale per lavoratore è aumentato, aumentando anche la produttività del lavoro. Al contrario, le guerre hanno danneggiato la produttività a causa della distruzione del capitale fisico come le infrastrutture pubbliche.

E se il COVID-19 fosse diverso?

In passato, le pandemie hanno creato un’ammaccatura significativa nella forza lavoro. Il covid ha un impatto maggiore in termini di decessi su una fascia demografica anziana, che ha meno probabilità di essere nel mondo del lavoro. Di conseguenza, l’effetto negativo sui tassi di interesse potrebbe essere minore.

In secondo luogo, la risposta fiscale è stata molto più ampia rispetto alle pandemie passate. Gli stimoli fiscali hanno portato a livelli di debito più elevati, che a loro volta potrebbero spingere più in alto i tassi di interesse reali.

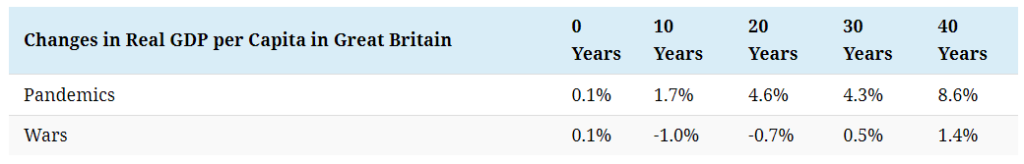

L’aumento dell’inflazione sta portando le banche centrali a inasprire la politica monetaria aumentando i tassi d’interesse. Livelli di prezzo più elevati rispetto al target chiamano tassi d’interesse più alti.

La seconda guerra mondiale: un caso studio moderno

All’indomani della seconda guerra mondiale, la Federal Reserve ha sostenuto tassi d’interesse bassi nonostante un’economia in forte ascesa e un’inflazione elevata.

La banca centrale ha mantenuto i rendimenti dei Treasury a lungo termine al 2,5% dopo la guerra per stabilizzare i mercati e mantenere basso il finanziamento del debito pubblico.

Anche in un contesto di elevati livelli di indebitamento, il rapporto debito/PIL è diminuito senza causare effetti dannosi sull’economia.